Ghid Ministerul Finanțelor: Impozitarea subvențiilor APIA încasate de fermieri

Ghid elaborat de Ministerul Finanțelor Publice cu privire la impozitarea subvențiilor pe care fermierii le primesc de la Agenția de Plăți și Intervenție pentru Agricultură. Fără a avea caracter de reglementare, materialul oficial vine în sprijinul celor care țin contabilitatea producătorilor agricoli.

Într-un limbaj mai puțin accesibil fermierilor, ghidul subliniază încă o dată obligația fermierilor de a plăti impozite pentru subvențiile pe care le încasează din fonduri europene și de la bugetul de stat.

Ghidul Ministerului Finanțelor Publice a fost preluat de către portalul contabilul.manager.ro și include precizarea că ”din punct de vedere contabil, principiul contabilității de angajamente se aplică la înregistrarea în contabilitate a tuturor operațiunilor economico-financiare, inclusiv în cazul veniturilor din subvenții, care se recunosc concomitent cu cheltuielile corespunzătoare, și nu la încasarea subvenției”.

Iată, integral, conținutul ghidului despre impozitarea subvențiilor încasate de fermieri:

Entitățile din agricultură pot beneficia de anumite forme de sprijin financiar, reglementate prin diferite acte normative.

În măsura în care fondurile astfel alocate reprezintă din punct de vedere contabil subvenții, tratamentul contabil al acestora este același pentru toate categoriile de operatori economici.

a) aspecte legale relevante

Din punct de vedere al bazei legale, considerăm relevante pentru prezentul material și în actualul context prevederile Ordonanței de urgență a Guvernului nr. 11/2021 pentru aprobarea schemelor de plăţi şi a unor instrumente de garantare care se aplică în agricultură în anii 2021 şi 2022.

Prin actul normativ menționat au fost aprobate schemele de plăţi ca mecanisme de susţinere şi de garantare a protecţiei drepturilor beneficiarilor, respectiv schemele de plăţi directe şi ajutoarele naţionale tranzitorii, care se aplică în agricultură în anii 2021 şi 2022.

1. schemele de plăți directe

Conform aceluiași act normativ, schemele de plăţi directe sunt următoarele :

a) schema de plată unică pe suprafaţă;

b) plata redistributivă;

c) plata pentru practici agricole benefice pentru climă şi mediu;

d) plata pentru tinerii fermieri;

e) schema de sprijin cuplat ;

f) schema simplificată pentru micii fermieri.

Prin definiție, fermierul este o persoană fizică sau juridică ori o formă asociativă de persoane fizice sau juridice, indiferent de statutul juridic al acesteia, a cărei exploataţie se situează pe teritoriul României şi care desfăşoară o activitate agricolă.

În sensul prevederilor de mai sus, expresia activitate agricolă înseamnă:

a) producţia, creşterea sau cultivarea de produse agricole, inclusiv recoltarea, mulgerea, reproducerea animalelor şi deţinerea acestora în scopuri agricole;

b) menţinerea unei suprafeţe agricole într-o stare care o face adecvată pentru păşunat sau pentru cultivare, fără nicio acţiune pregătitoare care depăşeşte cadrul metodelor şi al utilajelor agricole uzuale, prin efectuarea, a cel puţin unei activităţi prevăzute de actul normativ.

Categoriile de beneficiari, condițiile pe care trebuie să le îndeplinească fermierii pentru a beneficia de plăţile directe sunt prevăzute de același act normativ – atât sub forma unor condiții general aplicabile, cât și individualizat pe categorii de scheme de plăţi directe.

OUG nr. 11/2021 prevede, de asemenea, condițiile pe care trebuie să le îndeplinească fermierii pentru a putea fi considerați fermieri activi.

2. ajutoarele naţionale tranzitorii

Referitor la ajutoarele naţionale tranzitorii, denumite în cuprinsul OuG nr. 11/2021 ANT, acestea se acordă în sectoarele vegetal şi zootehnic.

Sursa de finanţare pentru plata ANT se asigură din bugetul de stat, prin bugetul Ministerului Agriculturii şi Dezvoltării Rurale, în limita prevederilor bugetare aprobate anual.

Ajutoarele naţionale tranzitorii reprezintă plăţi care se acordă fermierilor din sectoarele care au beneficiat de plăţi naţionale directe complementare în anul 2013.

Sumele destinate prefinanţării cheltuielilor aferente schemelor de plăţi directe, a măsurilor de piaţă şi intervenţie în agricultură, precum şi a ajutoarelor specifice, care se finanţează din Fondul european de garantare agricolă (FEGA), sunt prevăzute în bugetul Ministerului Agriculturii şi Dezvoltării Rurale, la o poziţie distinctă.

Criteriile de eligibilitate, condiţiile specifice şi modul de implementare a schemelor de plăţi prevăzute la art. 1 alin. (2) şi (3) – din actul normativ invocat – şi a măsurilor compensatorii de dezvoltare rurală prevăzute la art. 35 alin. (3) se aprobă prin ordin al ministrului agriculturii şi dezvoltării rurale.

Astfel, aceste aspecte au fost materializate prin Ordinul ministrului agriculturii şi dezvoltării rurale nr. 45/2021 pentru aprobarea criteriilor de eligibilitate, condiţiilor specifice şi a modului de implementare a schemelor de plăţi prevăzute la art. 1 alin. (2) şi (3) şi art. 35 alin. (3) din Ordonanţa de urgenţă a Guvernului nr. 11/2021 pentru aprobarea schemelor de plăţi şi a unor instrumente de garantare care se aplică în agricultură în anii 2021 şi 2022, cu modificările ulterioare.

Amintim că respectivele scheme de plăți se referă la următoarele categorii:

→ schemele de plăţi directe;

→ ajutoarele naţionale tranzitorii.

Condiţiile generale pe care trebuie să le îndeplinească un solicitant pentru a beneficia de acordarea de plăţi în cadrul schemelor de plăţi directe sunt cele prevăzute la art. 9 din ordonanţă .

De menționat că dovezile verificabile privind îndeplinirea unora dintre condițiile prevăzute de OuG nr. 11/2021 pentru persoanele juridice operatori economici sunt situaţiile financiare anuale, respectiv raportările contabile anuale, însoţite de formularul „Date informative”, întocmite potrivit prevederilor Legii contabilităţii nr. 82/1991, republicată, cu modificările şi completările ulterioare .

O altă trimitere la contabilitate vizează obligativitatea fermierului de a înregistra în contabilitatea proprie, conform prevederilor legale în vigoare, datele din documentele contabile interne pe care acesta le depune la APIA.

Alte prevederi cuprinse în OMADR nr. 45/2021 se referă la situațiile în care fermierii nu sunt eligibili la plată sau nu se acordă plăți pentru anumite suprafețe de teren .

Un exemplu particularizat de schemă de ajutor de stat a fost reglementat prin Ordonanța de urgență a Guvernului nr. 205/2020 privind aprobarea Schemei de ajutor de stat pentru susținerea activității producătorilor din sectorul vitivinicol în contextul crizei economice generate de pandemia COVID-19.

Obiectul acesteia l-a reprezentat instituirea unei scheme de ajutor de stat, cu caracter temporar pentru susținerea activității producătorilor din sectorul vitivinicol, denumită în continuare schemă, având ca scop acordarea de subvenții directe, în contextul crizei economice generate de pandemia COVID-19.

Prin schema prevăzută mai sus se acorda un ajutor de stat sub formă de subvenție directă beneficiarilor prevăzuți de ordonanță.

Schema astfel aprobată introducea posibilitatea acordării de ajutoare individuale întreprinderilor, în condițiile reglementate și cu îndeplinirea criteriilor de eligibilitate prevăzute de actul normativ menționat.

Perioada de valabilitate a schemei respective a fost cuprinsă între data intrării în vigoare a prevederilor ordonanței de urgență și data de 31 decembrie 2020.

b) aspecte contabile relevante

1. prevederi contabile cuprinse în reglementările contabile aprobate prin OMFP nr. 1.802/2014, cu modificările și completările ulterioare

1.1. referitor la subvenții

Elementele prezentate în situaţiile financiare anuale individuale şi situaţiile financiare anuale consolidate sunt recunoscute şi evaluate în conformitate cu principiile generale prevăzute de reglementările contabile.

Apreciem că, pentru subiectul supus analizei, prezintă relevanță principiul contabilităţii de angajamente. Conform acestuia, efectele tranzacţiilor şi ale altor evenimente sunt recunoscute atunci când tranzacţiile şi evenimentele se produc (şi nu pe măsură ce numerarul sau echivalentul său este încasat sau plătit) şi sunt înregistrate în contabilitate şi raportate în situaţiile financiare ale perioadelor aferente.

Ca urmare, din punct de vedere contabil, principiul contabilității de angajamente se aplică la înregistrarea în contabilitate a tuturor operațiunilor economico-financiare, inclusiv în cazul veniturilor din subvenții, care se recunosc concomitent cu cheltuielile corespunzătoare, și nu la încasarea subvenției.

Regula de bază utilizată la elaborarea procedurilor contabile este aceea de a corela cheltuielile finanţate din subvenţii cu veniturile din subvenţii, respectând principiul contabilităţii de angajamente.

Prevederi referitoare la subvenții sunt cuprinse la Secțiunea 4.11 „Subvenții” din reglementările contabile aprobate prin OMFP nr. 1.802/2014.

În categoria subvenţiilor se cuprind subvenţiile aferente activelor şi subvenţiile aferente veniturilor. Acestea pot fi primite de la: guvernul propriu-zis, agenţii guvernamentale şi alte instituţii similare naţionale şi internaţionale.

Subvenţiile guvernamentale sunt uneori denumite în alte moduri, cum ar fi: subsidii, alocaţii, prime sau transferuri.

Subvenţiile guvernamentale reprezintă asistenţa acordată de guvern sub forma unor transferuri de resurse către o entitate în schimbul conformării, în trecut sau în viitor, cu anumite condiţii referitoare la activitatea de exploatare a entităţii.

Exceptând subvenţiile pentru active, toate celelalte subvenții reprezintă subvenții aferente veniturilor.

Subvenţiile guvernamentale, inclusiv subvenţiile nemonetare la valoarea justă, nu trebuie recunoscute până când nu există suficientă siguranţă că:

a) entitatea va respecta condiţiile impuse de acordarea lor; şi

b) subvenţiile vor fi primite.

Doar primirea unei subvenţii nu furnizează ea însăşi dovezi concludente că toate condiţiile ataşate acordării subvenţiei au fost sau vor fi îndeplinite.

Recunoaşterea veniturilor din subvenţii se efectuează cu respectarea clauzelor care au stat la baza acordării lor.

Subliniem, în acest context, faptul că îndeplinierea condițiilor de eligibilitate a subvențiilor influențează momentul recunoașterii în contabilitate a veniturilor din subvenții.

Pentru asigurarea corelării cheltuielilor finanţate din subvenţii cu veniturile aferente se procedează astfel:

a) din punctul de vedere al contului de profit şi pierdere:

– în cursul fiecărei luni se evidenţiază cheltuielile după natura lor;

– la sfârşitul lunii se evidenţiază la venituri subvenţiile corespunzătoare cheltuielilor efectuate;

b) din punctul de vedere al bilanţului:

– creanţa din subvenţii se recunoaşte în corespondenţă cu veniturile din subvenţii, dacă au fost efectuate cheltuielile suportate din aceste subvenţii, sau pe seama veniturilor amânate, dacă aceste cheltuieli nu au fost efectuate încă;

– periodic, odată cu cererea de rambursare a contravalorii cheltuielilor suportate sau pe baza altor documente prin care se stabilesc şi se aprobă sumele cuvenite, se procedează la regularizarea sumelor înregistrate drept creanţă din subvenţii.

Subvenţiile se recunosc, pe o bază sistematică, drept venituri ale perioadelor corespunzătoare cheltuielilor aferente pe care aceste subvenţii urmează să le compenseze.

În cazul în care într-o perioadă se încasează subvenţii aferente unor cheltuieli care nu au fost încă efectuate, subvenţiile primite nu reprezintă venituri ale acelei perioade curente.

Astfel, subvenţiile aferente veniturilor, aferente perioadelor viitoare, se înregistrează în contabilitate pe seama veniturilor amânate (cont 472 „Venituri înregistrate în avans”).

În cele mai multe situaţii, perioadele de-a lungul cărora o entitate recunoaşte cheltuielile legate de o subvenţie guvernamentală sunt uşor identificabile. Astfel, subvenţiile acordate pentru acoperirea anumitor cheltuieli sunt recunoscute la venituri în aceeaşi perioadă ca şi cheltuiala aferentă. În mod similar, subvenţiile legate de activele amortizabile sunt recunoscute, de regulă, în contul de profit şi pierdere pe parcursul perioadelor şi în proporţia în care amortizarea acelor active este recunoscută.

În cazul subvenţiilor a căror acordare este legată de activitatea de producţie sau prestări de servicii, recunoaşterea acestora pe seama veniturilor se efectuează concomitent cu recunoaşterea cheltuielilor a căror contravaloare urmează a fi acoperită din aceste subvenţii.

O subvenţie guvernamentală care urmează a fi primită drept compensaţie pentru cheltuieli sau pierderi deja suportate sau în sensul acordării unui ajutor financiar imediat entităţii, fără a exista costuri viitoare aferente, trebuie recunoscută în contul de profit şi pierdere în perioada în care devine creanţă.

În anumite circumstanţe, o subvenţie guvernamentală poate fi acordată în scopul oferirii de ajutor financiar imediat unei entităţi. Astfel de subvenţii pot fi limitate la o anumită entitate şi pot să nu fie disponibile unei categorii întregi de beneficiari. În acest caz, recunoaşterea subvenţiei în contul de profit şi pierdere are loc în perioada în care entitatea îndeplineşte condiţiile pentru primirea subvenţiei .

Restituirea unei subvenţii aferente veniturilor se efectuează prin reducerea veniturilor amânate, dacă există, sau, în lipsa acestora, pe seama cheltuielilor.

Entitatea prezintă în notele explicative informaţii referitoare la subvenţiile primite, destinaţia acestora şi elementele care justifică îndeplinirea condiţiilor necesare pentru acordarea subvenţiilor.

O entitate prezintă, de asemenea, în notele explicative informaţii privind condiţiile care nu au fost îndeplinite în legătură cu subvenţiile guvernamentale şi obligaţiile ce derivă din neîndeplinirea acestora .

Ca prevedere legală corespunzătoare acestui aspect putem aminti prevederile art. 41 din OuG nr. 11/2021, potrivit cărora „sumele necuvenite sub formă de ajutoare naţionale tranzitorii şi/sau de scheme de plăţi directe sau măsuri de sprijin din fondurile europene şi/sau din fondurile publice naţionale aferente acestora, stabilite în urma unei nereguli sau a unei neglijenţe, se recuperează în conformitate cu prevederile art. 54 din Regulamentul (UE) nr. 1.306/2013 şi ale Ordonanţei de urgenţă a Guvernului nr. 66/2011 privind prevenirea, constatarea şi sancţionarea neregulilor apărute în obţinerea şi utilizarea fondurilor europene şi/sau a fondurilor publice naţionale aferente acestora, aprobată cu modificări şi completări prin Legea nr. 142/2012, cu modificările şi completările ulterioare”.

1.2. referitor la cifra de afaceri raportată prin situațiile financiare anuale

Ca definiție, în contextul reglementărilor contabile, cifra de afaceri netă înseamnă sumele obţinute din vânzarea de produse şi prestarea de servicii după deducerea reducerilor comerciale şi a taxei pe valoarea adăugată şi a altor impozite direct legate de cifra de afaceri.

Veniturile din subvenţii de exploatare aferente cifrei de afaceri nete se prezintă în contul de profit şi pierdere ca parte a cifrei de afaceri nete, iar celelalte venituri din subvenţii se prezintă în contul de profit şi pierdere ca o corecţie a cheltuielilor pentru care au fost acordate sau ca elemente de venituri, potrivit structurii prevăzute în acest sens.

În aceste condiții apreciem că o eventuală analiză pe categorii de subvenții are în vedere faptul că, dacă sunt asociate prețului de vânzare a bunurilor, acestea reprezintă din punct de vedere contabil, subvenţii de exploatare aferente cifrei de afaceri, iar dacă acoperă diferite cheltuieli de exploatare se contabilizează într-un alt cont sintetic al contului 741 „Venituri din subvenţii de exploatare”.

În ceea ce privește conturile contabile corespunzătoare veniturilor din subvenții de exploatare, considerăm că prezintă relevanță pentru subiectul supus analizei următoarele conturi:

7411. Venituri din subvenţii de exploatare aferente cifrei de afaceri

7412. Venituri din subvenţii de exploatare pentru materii prime şi materiale

7413. Venituri din subvenţii de exploatare pentru alte cheltuieli externe

7414. Venituri din subvenţii de exploatare pentru plata personalului

7415. Venituri din subvenţii de exploatare pentru asigurări şi protecţie socială

7417. Venituri din subvenţii de exploatare în caz de calamităţi şi alte evenimente similare

Referitor la funcțiunea conturilor, menționăm că prevederile cuprinse în capitolul corespunzător din reglementările contabile nu constituie bază legală pentru efectuarea operaţiunilor economico-financiare, ci numai referinţe cu privire la înregistrarea în contabilitate a acestora.

La reflectarea în contabilitate a operaţiunilor economice derulate se are în vedere conţinutul economic al acestora, cu respectarea principiilor, bazelor, regulilor şi politicilor contabile permise de reglementarea contabilă aplicabilă.

Astfel, pentru cazul subvențiilor agricole, raţionamentele contabile utilizate la reflectarea în contabilitate a fondurilor primite vor avea în vedere atât prevederile legale aplicabile, cât şi politicile contabile elaborate de către beneficiarii de fonduri.

Contabilitatea proiectelor finanţate din subvenţii se ţine distinct, pe fiecare proiect, sursă de finanţare, potrivit contractelor încheiate, fără a se întocmi situaţii financiare anuale distincte pentru fiecare asemenea proiect.

Particularizat la domeniul agriculturii – unde anumite entități pot desfășura atât activități specifice sectorului vegetal, cât și activități specifice sectorului zootehnic –raportările contabile oficiale, cu scop general, întocmite de entitățile respective conform prevederilor legii contabilității și reglementărilor contabile aplicabile, reflectă activitatea corespunzătoare ambelor sectoare de activitate.

Orice alte informații – necesare entității, finanțatorilor sau altor terți – se bazează pe informațiile din evidența de gestiune.

Subliniem, în acest context, faptul că situaţiile financiare anuale, întocmite potrivit reglementărilor contabile aplicabile, reprezintă documentele oficiale de prezentare a activităţii economico-financiare a entităților raportoare și trebuie să ofere o imagine fidelă a poziţiei financiare, performanţei financiare şi a altor informaţii, în condiţiile legii, referitoare la activitatea desfăşurată de acestea.

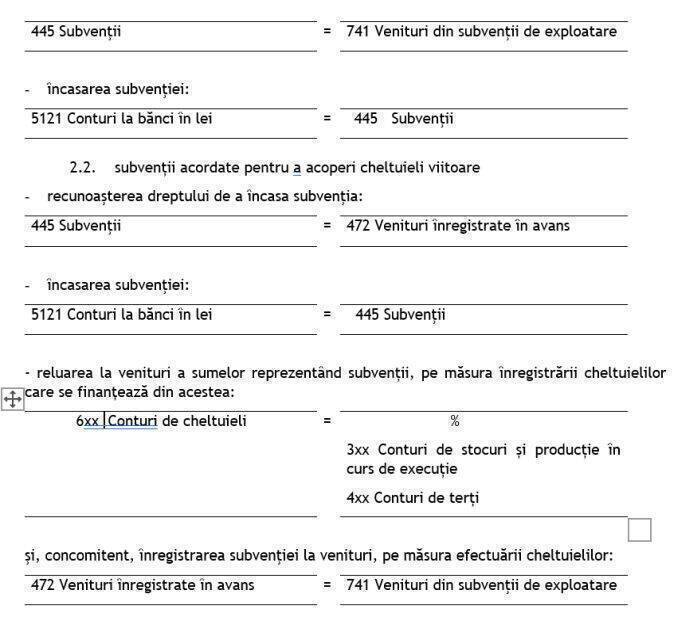

2. tratamentul contabil al subvențiilor aferente veniturilor

2.1. subvenții acordate pentru a acoperi cheltuieli care au fost efectuate

– recunoaşterea dreptului de a încasa subvenţia, corespunzător valorii aferente părții din grant acordată pentru cheltuielile care au fost efectuate:

Precizăm că prevederile cuprinse în reglementările contabile menționate vizează toate entitățile din aria de aplicabilitate a acestora, indiferent de forma de organizare juridică a acestora sau sistemul de impozitare aplicabil.

Ca o constatare, și în ceea ce privește schemele de plăţi aprobate, potrivit legii, acestea vizează fermierii, în general. Astfel, prin definiție, fermierul este o persoană fizică sau juridică ori o formă asociativă de persoane fizice sau juridice, indiferent de statutul juridic al acesteia, a cărei exploataţie se situează pe teritoriul României şi care desfăşoară o activitate agricolă.

Remarcă – o interpretare similară se regăsise în Ordonanța de urgență a Guvernului nr. 205 din 27.11.2020 privind aprobarea Schemei de ajutor de stat pentru susținerea activității producătorilor din sectorul vitivinicol în contextul crizei economice generate de pandemia COVID-19 în ceea ce privește definirea întreprinderii, respectiv orice entitate care desfășoară o activitate economică în sectorul vitivinicol, indiferent de statutul juridic şi de modul în care este finanțată.

Concluzii ale prezentului material:

● dat fiind specificul activității desfășurate în agricultură, ne-am concentrat pe subvențiile aferente veniturilor. Tratamentul contabil aplicabil acestora este același indiferent de denumirea asociată fondurilor corespunzătoare (schemă de plăți, schemă de sprijin, măsură de sprijin etc.);

● prezentul material trebuie interpretat ca reprezentând un Ghid, fără a avea caracter de reglementare.