Impozitul pe teren în 2022: cum se calculează, termene, scutiri la plată!

Impozitul pe teren se achită și în 2022 atât pentru suprafețele din extravilan, cât și pentru cele din intravilan. Cei care trebuie să plătească impozitul pentru terenuri în 2022 sunt proprietarii, iar în cazul achizițiilor noi, termenul de referință este 31 decembrie 2021. Adică, impozitul pentru un teren se plătește de către persoana care, la data de 31 decembrie 2021, figura ca proprietar al respectivului teren, chiar dacă între timp suprafața a fost înstrăinată. Există însă și unele categorii de proprietari de terenuri scutiți de plata impozitului.

- Impozit teren 2022. Termene de plată pentru proprietari

- Cum se calculează impozitul pe teren în extravilan

- Cum se calculează impozitul pe teren în intravilan

- Cine este scutit de plata impozitului pe teren în 2022

- Cum se pot obține scutiri sau reduceri la impozitul pe terenuri

Impozit teren 2022. Termene de plată pentru proprietari

Termenele de plată pentru impozitul pe teren și pășune în 2022 sunt stabilite de Codul Fiscal, document care a fost publicat de Agenția Națională de Administrare Fiscală (ANAF) pe 3 ianuarie cu actualizările pentru acest an. Astfel, conform actului normativ, proprietarii au de plătit acest impozit în două rate egale – prima cu termen până pe 31 martie, al doilea termen este de 30 septembrie, inclusiv.

Proprietarii care achită până la 31 martie inclusiv impozitul integral pe teren beneficiază de o reducere de până la 10%, stabilită prin hotărâre a consiliului local. Impozitul pe teren, datorat aceluiași buget local de către contribuabili, persoane fizice și juridice, de până la 50 lei inclusiv, se plătește integral până la primul termen de plată.

Impozit teren 2022. Cum se calculează impozitul în extravilan

Impozitul pe teren se stabilește luând în calcul suprafața terenului, rangul localității în care este amplasat terenul, zona și categoria de folosință a terenului, conform încadrării făcute de consiliul local – CODUL FISCAL

Terenurile agricole se află, cele mai multe, în extravilanul localităților. Așadar, pentru fermieri, cea mai utilă formulă de calcul este cea prin care ei pot să afle ce sumă au de achitat pentru suprafața agricolă.

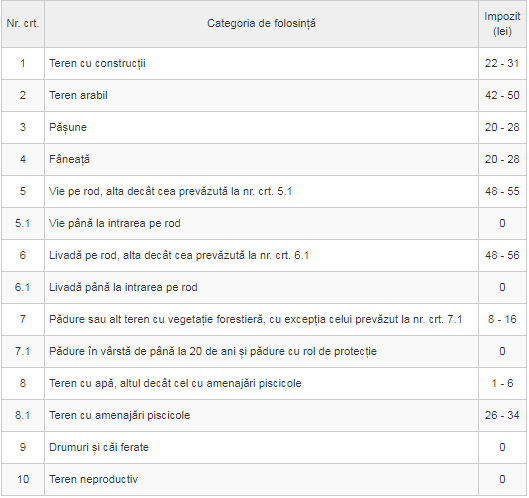

În cazul unui teren extravilan, impozitul se stabilește prin înmulțirea suprafeței terenului, exprimată în hectare, cu suma corespunzătoare prevăzută în următorul tabel, în funcție de categoria de folosință.

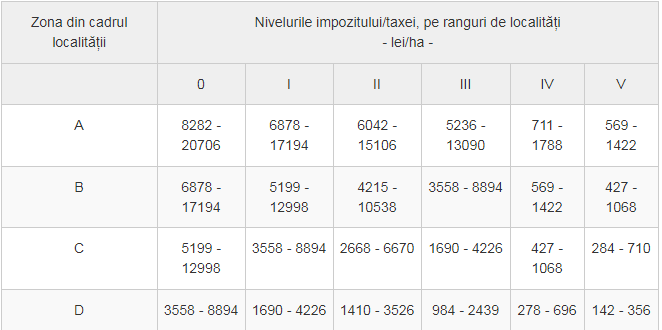

Suma astfel obținută se înmulțește cu coeficientul de corecție, în funcție de rangul localității, din tabelul următor:

De precizat că rangul localității este stabilit de legislația în vigoare astfel:

a) rangul 0 – Capitala României, municipiu de importanţă europeană;

b) rangul I – municipii de importanţă naţională, cu influenţă potenţială la nivel european;

c) rangul II – municipii de importanţă interjudeţeană, judeţeană sau cu rol de echilibru în reţeaua de localităţi;

d) rangul III – oraşe;

e) rangul IV – sate reşedinţă de comună;

f) rangul V – sate componente ale comunelor şi sate aparţinând municipiilor şi oraşelor.

Model de calcul pentru 2 hectare de teren arabil în extravilan, localizat pe raza unui sat reședință de comună (localitate cu rangul IV):

2 (hectare) X 42 (lei, conform unei presupuse hotărâri de CL) X 1,10 (rangul) = 92,4 lei

Model de calcul pentru 5 hectare de pășune localizate pe raza unui sat

5 (hectare) X 28 (lei, conform unei presupuse hotărâri de CL) X 1 (rangul localității) = 140 lei

*Notă: Puteți solicita primăriei de care aparțineți sau funcționarului de la ghișeu să vă pună la dispoziție sumele adoptate de Consiliul Local pentru fiecare categorie de folosință a terenurilor. Unele autorități locale au afișate aceste informații chiar și pe site.

În cazul în care încadrarea terenului în funcţie de rangul localităţii şi zonă se modifică în cursul unui an sau în cursul anului intervine un eveniment care conduce la modificarea impozitului pe teren, impozitul se calculează conform noii situaţii începând cu data de 1 ianuarie a anului următor.

Impozit teren 2022. Cum se calculează impozitul în intravilan

Potrivit Codului Fiscal, impozitul se stabileşte luând în calcul suprafaţa terenului, rangul localităţii în care este amplasat terenul, zona şi categoria de folosinţă a terenului, conform încadrării făcute de consiliul local.

În cazul unui teren amplasat în intravilan, înregistrat în registrul agricol la categoria de folosinţă terenuri cu construcţii, impozitul/taxa pe teren se stabileşte prin înmulţirea suprafeţei terenului, exprimată în hectare, cu suma corespunzătoare prevăzută în următorul tabel:

Pe perioada în care pentru un teren se plătește taxa pe teren, nu se datorează impozitul pe teren. Taxa pe teren este plătită de concesionari, locatari, titulari ai dreptului de administrare/folosință, în condiții similare impozitului pe teren, pentru terenurile proprietate publică sau privată a statului ori a unităților administrativ-teritoriale.

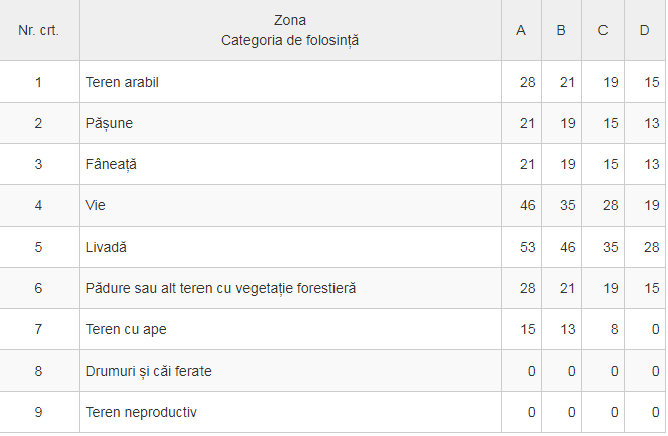

Cel care are un teren în intravilan, înregistrat în registrul agricol la altă categorie de folosință decât cea de terenuri cu construcții, impozitul pe teren se stabilește prin înmulțirea suprafeței terenului cu anumiți coeficienți, în funcție de zonă și de cateogoria de folosință (teren arabil, vie, livadă, teren neproductiv etc).

La suma astfel obținută se mai aplică și coeficientul de corecție, în funcție de rangul localității, menționat mai sus în articol.

Cine este scutit de plata impozitului pe teren în 2022

Anumite categorii de persoane sunt scutite de plata impozitului pe teren. Confom Codului Fiscal, nu se plătește impozitul pe teren pentru:

a) terenurile aflate în proprietatea publică sau privată a statului ori a unităților administrativ-teritoriale, cu excepția suprafețelor folosite pentru activități economice sau agrement;

b) terenurile aflate în domeniul privat al statului concesionate, închiriate, date în administrare ori în folosință, după caz, instituțiilor publice cu finanțare de la bugetul de stat, utilizate pentru activitatea proprie a acestora;

c) terenurile fundațiilor înființate prin testament, constituite conform legii, cu scopul de a întreține, dezvolta și ajuta instituții de cultură națională, precum și de a susține acțiuni cu caracter umanitar, social și cultural;

d) terenurile aparținând cultelor religioase recunoscute oficial și asociațiilor religioase, precum și componentelor locale ale acestora, cu excepția suprafețelor care sunt folosite pentru activități economice;

e) terenurile aparținând cimitirelor și crematoriilor;

f) terenurile utilizate de unitățile și instituțiile de învățământ de stat, confesional sau particular, autorizate să funcționeze provizoriu ori acreditate, cu excepția suprafețelor care sunt folosite pentru activități economice care generează alte venituri decât cele din taxele de școlarizare, servirea meselor pentru preșcolari, elevi sau studenți și cazarea acestora, precum și clădirile utilizate de către creșe, astfel cum sunt definite și funcționează potrivit Legii nr. 263/2007, cu modificările și completările ulterioare;

g) terenurile unităților sanitare publice, cu excepția suprafețelor folosite pentru activități economice;

h) terenurile legate de sistemele hidrotehnice, terenurile de navigație, terenurile aferente infrastructurii portuare, canalelor navigabile, inclusiv ecluzele și stațiile de pompare aferente acestora, precum și terenurile aferente lucrărilor de îmbunătățiri funciare, pe baza avizului privind categoria de folosință a terenului, emis de oficiile de cadastru și publicitate imobiliară;

i) terenurile folosite pentru activitățile de apărare împotriva inundațiilor, gospodărirea apelor, hidrometeorologie, cele care contribuie la exploatarea resurselor de apă, cele folosite ca zone de protecție definite în lege, precum și terenurile utilizate pentru exploatările din subsol, încadrate astfel printr-o hotărâre a consiliului local, în măsura în care nu afectează folosirea suprafeței solului;

j) terenurile degradate sau poluate, incluse în perimetrul de ameliorare, pentru perioada cât durează ameliorarea acestora;

k) terenurile care prin natura lor și nu prin destinația dată sunt improprii pentru agricultură sau silvicultură;

l) terenurile ocupate de autostrăzi, drumuri europene, drumuri naționale, drumuri principale administrate de Compania Națională de Autostrăzi și Drumuri Naționale din România – S.A., zonele de siguranță a acestora, precum și terenurile ocupate de piste și terenurile din jurul pistelor reprezentând zone de siguranță;

m) terenurile pe care sunt amplasate elementele infrastructurii feroviare publice, precum și cele ale metroului;

n) terenurile din parcurile industriale, parcurile științifice și tehnologice, precum și cele utilizate de incubatoarele de afaceri, cu respectarea legislației în materia ajutorului de stat;

o) terenurile aferente capacităților de producție care sunt în sectorul pentru apărare cu respectarea legislației în materia ajutorului de stat;

p) terenurile Academiei Române și ale fundațiilor proprii înființate de Academia Română, în calitate de fondator unic, cu excepția terenurilor care sunt folosite pentru activități economice;

q) terenurile instituțiilor sau unităților care funcționează sub coordonarea Ministerului Educației și Cercetării Științifice sau a Ministerului Tineretului și Sportului, cu excepția terenurilor care sunt folosite pentru activități economice;

r) terenurile aflate în proprietatea sau coproprietatea veteranilor de război, a văduvelor de război și a văduvelor nerecăsătorite ale veteranilor de război;

s) terenul aferent clădirii de domiciliu, aflat în proprietatea sau coproprietatea persoanelor prevăzute la art. 1 şi 5 din Decretul-lege nr. 118/1990, republicat, cu modificările şi completările ulterioare, şi a persoanelor fizice prevăzute la art. 1 din Ordonanţa Guvernului nr. 105/1999, aprobată cu modificări şi completări prin Legea nr. 189/2000, cu modificările şi completările ulterioare; scutirea rămâne valabilă şi în cazul transferului proprietăţii către copiii acestor categorii de beneficiari;

t) terenul aferent clădirii de domiciliu, aflat în proprietatea sau coproprietatea persoanelor cu handicap grav sau accentuat și a persoanelor încadrate în gradul I de invaliditate, respectiv a reprezentanților legali, pe perioada în care au în îngrijire, supraveghere și întreținere persoane cu handicap grav sau accentuat și persoane încadrate în gradul I de invaliditate;

u) terenurile aflate în proprietatea sau coproprietatea persoanelor prevăzute la art. 2 lit. a), c) – e) din Ordonanța de urgență a Guvernului nr. 82/2006, cu modificările și completările ulterioare;

v) terenurile destinate serviciului de apostilă și supralegalizare, cele destinate depozitării și administrării arhivei, precum și terenurile afectate funcționării Centrului Național de Administrare a Registrelor Naționale Notariale;

w) suprafețele de fond forestier, altele decât cele proprietate publică, pentru care nu se reglementează procesul de producție lemnoasă, cele certificate, precum și cele cu arborete cu vârsta de până la 20 de ani;

x) terenurile deținute sau utilizate de către întreprinderile sociale de inserție;

y) terenurile aflate în proprietatea organizațiilor cetățenilor aparținând minorităților naționale din România, cu statut de utilitate publică, precum și cele închiriate, concesionate sau primite în administrare ori în folosință de acestea de la o instituție sau o autoritate publică, cu excepția terenurilor care sunt folosite pentru activități economice.

z) suprafețele construite ale terenurilor aferente clădirilor clasate ca monumente istorice, de arhitectură sau arheologice, prevăzute la art. 456 alin. (1) lit. x), indiferent de titularul dreptului de proprietate sau de administrare, cu excepția terenurilor care sunt folosite pentru activități economice.

Cum se pot obține scutiri sau reduceri la impozitul pe terenuri

Consiliile locale pot hotărî să acorde scutirea sau reducerea impozitului/taxei pe teren datorate pentru:

a) terenul aferent clădirilor restituite potrivit art. 16 din Legea nr. 10/2001, republicată, cu modificările și completările ulterioare, pe durata pentru care proprietarul menține afectațiunea de interes public;

b) terenul aferent clădirilor retrocedate potrivit art. 1 alin. (10) din Ordonanța de urgență a Guvernului nr. 94/2000, republicată, cu modificările și completările ulterioare, pe durata pentru care proprietarul menține afectațiunea de interes public;

c) terenul aferent clădirilor restituite potrivit art. 1 alin. (5) din Ordonanța de urgență a Guvernului nr. 83/1999, republicată, pe durata pentru care proprietarul menține afectațiunea de interes public;

d) terenurile utilizate pentru furnizarea de servicii sociale de către organizații neguvernamentale și întreprinderi sociale ca furnizori de servicii sociale;

e) terenurile utilizate de organizații nonprofit folosite exclusiv pentru activitățile fără scop lucrativ;

f) terenurile aparținând asociațiilor și fundațiilor folosite exclusiv pentru activitățile fără scop lucrativ;

g) terenurile afectate de calamități naturale, pentru o perioadă de până la 5 ani;

h) terenurile aferente clădirii de domiciliu și/sau alte terenuri aflate în proprietatea sau coproprietatea persoanelor prevăzute la art. 3 alin. (1) lit. b) și art. 4 alin. (1) din Legea nr. 341/2004, cu modificările și completările ulterioare;

i) terenurile, inclusiv zonele de protecție instituite, ocupate de clădirile clasate ca monumente istorice, de arhitectură sau arheologice, muzee ori case memoriale, altele decât cele prevăzute la art. 456 alin. (1) lit. x), cu excepția terenurilor care sunt folosite pentru activități economice;

j) terenurile aflate în proprietatea persoanelor ale căror venituri lunare sunt mai mici decât salariul minim brut pe țară ori constau în exclusivitate din indemnizație de șomaj sau ajutor social;

k) terenurile aflate în proprietatea operatorilor economici, în condițiile elaborării unor scheme de ajutor de stat/de minimis având un obiectiv prevăzut de legislația în domeniul ajutorului de stat;

l) terenurile din extravilan situate în situri arheologice înscrise în Repertoriul Arheologic Național folosite pentru pășunat;

m) terenurile persoanelor care domiciliază și locuiesc efectiv în unele localități din Munții Apuseni și în Rezervația Biosferei „Delta Dunării”, în conformitate cu Ordonanța Guvernului nr. 27/1996, republicată, cu modificările ulterioare;

n) terenurile extravilane situate în arii naturale protejate supuse unor restricții de utilizare;

o) terenul situat în extravilanul localităților, pe o perioadă de 5 ani ulteriori celui în care proprietarul efectuează intabularea în cartea funciară pe cheltuială proprie;

p) suprafețele neconstruite ale terenurilor cu regim de monument istoric și protejate;

q) terenurile, situate în zonele de protecție ale monumentelor istorice și în zonele protejate;

r) suprafețele terenurilor afectate de cercetările arheologice, pe întreaga durată a efectuării cercetărilor.

s) potrivit legii, consiliile locale pot reduce impozitul pe suprafețele neconstruite ale terenurilor cu regim de monument istoric, în funcție de suprafața afectată și de perioada punerii monumentelor istorice la dispoziția publicului pentru vizitare, precum și instituțiilor specializate pentru cercetare.

Scutirea sau reducerea de la plata impozitului/taxei se aplică începând cu data de 1 ianuarie a anului următor celui în care persoana depune documentele justificative.

Impozitul pe terenurile aflate în proprietatea persoanelor fizice și juridice care sunt utilizate pentru prestarea de servicii turistice cu caracter sezonier, pe o durată de cel mult 6 luni în cursul unui an calendaristic, se reduce cu 50% . Reducerea se aplică în anul fiscal următor celui în care este îndeplinită această condiție.